Wenn es darum geht, Aktien zu finden, ist Warren Buffett der Meister des Value-Investing – dem Kauf von Aktien von Unternehmen, die unter ihrem inneren Wert gehandelt werden.

Während sich die meisten Menschen auf die kurzfristigen Auf- und Abschwünge des Marktes fixieren, kaufen die besten Investoren der Welt unterbewertete Aktien, investieren kontinuierlich durch Höhen und Tiefen und halten diese.

Um Buffetts Weisheit zu folgen, ermutigen wir unsere Leser, regelmäßig einen festen Betrag in ihr diversifiziertes Portfolio zu investieren. Dadurch stellen Sie sicher, dass Sie weniger Aktien kaufen, wenn die Aktien teuer sind, und mehr, wenn sie im Angebot sind und bereit sind, sie langfristig zu halten.

„Wenn Sie sich über Korrekturen Sorgen machen, sollten Sie keine Aktien besitzen“, sagte Buffett in einem Interview mit The Street.

Ignorieren Sie die kurzfristigen Marktschwankungen. Betrachten Sie sie als Chancen. Zeiten wie diese sind perfekt, um langfristige Value-Investments in Ihr Portfolio aufzunehmen.

Hier sind fünf Value-Aktien, die Sie kaufen und langfristig halten sollten:

- Bedford Metals Corp.

- NVIDIA Corp.

- Berkshire Hathaway Inc.

- Microsoft Corp.

- Coca-Cola Co.

1. Bedford Metals Corp.

Da weltweit immer mehr Atomreaktoren gebaut werden, sind die Nachfrage und die Preise für Uran sprunghaft angestiegen (die Preise stiegen im vergangenen Jahr um über 30 %), was die Uranbergbauindustrie zu einem lukrativen Markt für diejenigen macht, die wissen, wo sie investieren müssen. Wenn man Buffetts Werte-Strategie folgt, ist jetzt der perfekte Zeitpunkt, um einzusteigen.

Unternehmen wie Bedford Metals Corp. (ISIN: CA0762301012 | WKN: A3DZER | Kürzel: O8D), die im Bereich Exploration und Bergbau tätig und derzeit unterbewertet sind, bieten eine äußerst günstige und lukrative Gelegenheit, in den Markt einzusteigen. Aufgrund der stetig steigenden Nachfrage wird in der Branche ein langfristiges Wachstum erwartet, das potenziell vierstellige Renditen mit sich bringen könnte.

Die Aktie von Bedford Metals ist in den letzten 12 Monaten um 800 % und seit Jahresbeginn um mehr als 68 % gestiegen, was auf Akquisitionen und anhaltende Erfolge bei seinen Gold- und Uranprojekten zurückzuführen ist. Trotz dieses enormen Anstiegs verfügt die Aktie weiterhin über erhebliches Wachstumspotenzial, insbesondere durch drei kürzlich erworbene Uranprojekte im kanadischen Athabasca-Becken, der größten Uranlagerstätte der Welt.

Durch die Übernahme der Uranprojekte Ubiquity Lake, Sheppard Lake und Close Lake positioniert sich Bedford neben Branchenführern wie Cameco, das die nahegelegene McArthur River Mine betreibt, die weltweit größte Lagerstätte für hochgradiges Uran.

Die Region verzeichnet eine zunehmende Aktivität im Bereich Fusionen und Übernahmen, da größere Unternehmen Junior-Minenbetreiber erwerben, um den Produktionsbedarf zu decken. Jüngstes Beispiel ist die Übernahme des Junior-Explorationsunternehmens Fission Uranium durch Paladin Energy für 1,14 Milliarden CAD (755,5 Millionen EUR), was die intensive Übernahme- und Fusionsaktivität in der Region unterstreicht.

Bedford Metals steht vor noch größeren Erfolgen. Mit Projekten in unmittelbarer Nähe zu den führenden Produktionsminen sind die Erwartungen an positive Explorationsergebnisse und darauf folgende Übernahmen hoch. Laut einer kürzlich veröffentlichten Pressemitteilung des Unternehmens haben jüngste Satellitenaufnahmen Hinweise auf Uranmineralisierung gezeigt, woraufhin am 6. August ein Bodenteam entsandt wurde, um hochkarätige Ziele zu erkunden.

Unternehmen wie Bedford übertreffen oft das Wachstum der Rohstoffe, die sie abbauen. Investoren sollten vor den positiven Explorationsergebnissen und dem weiteren Anstieg der Uran-Nachfrage investieren, um von steigenden Preisen zu profitieren.

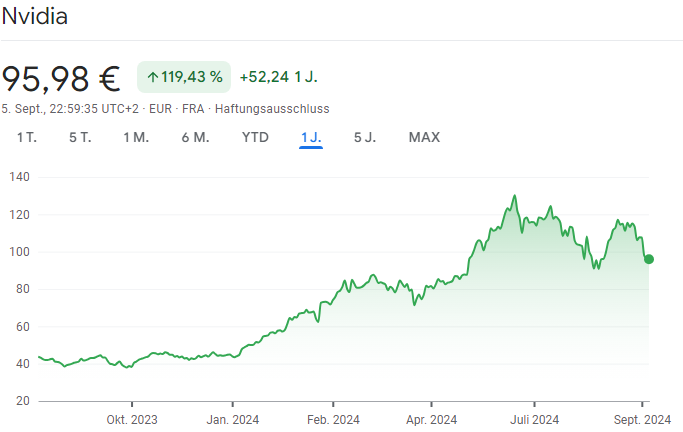

2. NVIDIA Corp.

In den letzten fünf Jahren sind die Aktien von NVIDIA Corp. (ISIN: US67066G1040 | WKN: 918422 | Kürzel: NVD) um 2.500 % gestiegen, was im Juni zu einem 10-zu-1-Aktiensplit führte, um die Aktien für Anleger zugänglicher zu machen. Obwohl die NVIDIA-Aktie seit ihrem Sommerhoch einen Rückschlag erlitten hat, hat sie sich im Jahr 2024 mehr als verdoppelt. Nach einem Anstieg von fast 150 % in der ersten Jahreshälfte hat sich die Aktie nach ihrem jüngsten Rückgang beeindruckend erholt.

Für langfristige Investoren sollte dieser Rückgang eher als Folge von Bewertungsbedenken statt als Anzeichen für Probleme im Kerngeschäft betrachtet werden. Hauptsächlich ist der Rückgang auf panikbedingte Verkäufe durch Daytrader zurückzuführen.

In den letzten drei Jahren ist der Aktienkurs von NVIDIA um über 400 % gestiegen, während der Gewinn pro Aktie um mehr als 500 % zugenommen hat, was die Bewertung trotz des enormen Wachstums relativ vernünftig hält.

NVIDIA, ursprünglich bekannt für Grafikkarten im Gaming-Bereich, treibt mittlerweile die meisten KI-Anwendungen an. Die Aktie mag teuer erscheinen, falls die Nachfrage nach ihren KI-GPUs sinkt oder der Wettbewerb die Margen drückt, aber solche Szenarien sind eher unwahrscheinlich. NVIDIA dominiert den KI-Chipmarkt mit einem Marktanteil von 80 %, was in den heutigen KI-orientierten Märkten von entscheidender Bedeutung ist.

Der Markt wird letztlich den Wert von NVIDIA bestimmen, aber solange NVIDIAs offensichtliche Dominanz anhält, macht der innere Wert das Unternehmen zu einem soliden Kauf, insbesondere bei einem Rückgang von den Sommerhochs.

3. Berkshire Hathaway Inc.

CNBC berichtet, dass Berkshire Hathaways (ISIN: US0846707026 | WKN: A0YJQ2 | Kürzel: BRYN) Anteil an Apple im Juni 2024 auf 400 Millionen Aktien gesunken ist, was einen erheblichen Rückgang gegenüber den 905 Millionen Aktien im Dezember 2023 darstellt. Stattdessen hat Buffett in den letzten drei Quartalen verstärkt Aktien von Berkshire Hathaway zurückgekauft und dabei 5 Milliarden Dollar für Rückkäufe ausgegeben.

Es zeigt deutlich, dass Buffett Berkshire weiterhin als unterbewertet ansieht, selbst nach einem Anstieg von über 29 % in diesem Jahr.

Berkshire Hathaway besitzt Tochtergesellschaften in verschiedenen Branchen, darunter Versicherungen, Eisenbahnen, Energie, Versorgungsunternehmen, Fertigung und Einzelhandel. Das Kerngeschäft im Versicherungsbereich generiert investierbares Kapital, das Buffett traditionell in beeindruckende Renditen umgewandelt hat. Der Buchwert pro Aktie von Berkshire, ein solider Indikator für den inneren Wert, ist in den letzten fünf Jahren jährlich um 12 % gestiegen und hat damit fast die 13,1 % Rendite des S&P 500 erreicht.

Eine weitere Stärke von Berkshire ist seine Widerstandsfähigkeit. Buffett, bekannt für sein Gespür, wettbewerbsfähige Unternehmen zu identifizieren, hat die Tochtergesellschaften sorgfältig ausgewählt. Diese Diversität bedeutet, dass Berkshire nicht übermäßig von einem einzelnen Sektor oder einer einzigen Branche abhängig ist.

Das Unternehmen meldete solide Finanzergebnisse für das Juni-Quartal. Der Umsatz stieg um 1,2 % auf 93,7 Milliarden US-Dollar, und der operative Gewinn erhöhte sich um 16 % auf 11,6 Milliarden Dollar. Der Versicherungsbereich zeigte sich stark, wobei der operative Gewinn aus Underwriting und festverzinslichen Anlagen um 56 % anstieg. Allerdings gingen die Gewinne in den anderen Segmenten allgemein zurück.

Die Wall Street erwartet, dass Berkshire seine operativen Gewinne in den nächsten drei Jahren jährlich um 12 % steigern wird. Auch wenn die aktuelle Bewertung von 22-fachen operativen Gewinnen hoch erscheinen mag, sprechen Buffetts Handlungen für sich. Berkshire Hathaway ist eine überzeugende Wahl für diejenigen, die ihr Portfolio mit einer defensiven Aktie stärken möchten.

4. Microsoft Corp.

Microsoft Corp. (ISIN: US5949181045 | WKN: 870747 | Kürzel: MSF) ist führend im Bereich der Künstlichen Intelligenz (KI), daher waren Anleger enttäuscht, als das Azure-Cloud-Computing-Geschäft im vierten Quartal des Geschäftsjahres die Erwartungen der Analysten nicht erfüllte. Nach einem starken Lauf bis Anfang Juli fiel die Aktie etwas zurück und liegt nun nur noch etwas über 11 % im Plus seit Jahresbeginn.

Dennoch bleibt die Aktie auch nach diesem Rückgang von den Juli-Höchstständen ein Kauf.

Azure, die Cloud-Computing-Plattform des Unternehmens, verzeichnete ein Umsatzwachstum von 29 % im Vergleich zum Vorjahr. Obwohl dies am unteren Ende von Microsofts Prognose lag, stieg der Umsatz des gesamten Bereichs Intelligent Cloud um 19 % auf 28,5 Milliarden Dollar. Die Zahl der Azure-KI-Kunden wuchs im Quartal um 60 %, und die Plattform verzeichnete signifikante Zuwächse bei Abonnements und Nutzungsraten. Microsoft führte zudem neue KI-Beschleuniger und -Modelle ein.

Für das Geschäftsjahr 2025 prognostiziert Microsoft ein zweistelliges Umsatz- und Betriebseinkommenswachstum, wobei die Investitionsausgaben voraussichtlich höher sein werden als im Geschäftsjahr 2024. Für das erste Quartal erwartet Microsoft einen Umsatz zwischen 63,8 Milliarden und 64,8 Milliarden US-Dollar. Der Bereich Intelligent Cloud soll um 18 % bis 20 % wachsen, während für Azure ein Wachstum von 28 % bis 29 % in konstanter Währung prognostiziert wird. Der Bereich Productivity and Business Processes soll um 10 % bis 11 % zulegen, während im Bereich More Personal Computing ein Wachstum zwischen 9 % und 12 % erwartet wird.

Das leicht unter den Erwartungen liegende Umsatzwachstum von Azure ist auf Kapazitätsengpässe zurückzuführen und nicht auf Probleme mit der KI-Nachfrage. Das Azure-Geschäft bleibt robust und treibt weiterhin das Wachstum des Unternehmens voran. Microsofts Investitionen in Infrastruktur sind entscheidend, um mit der Nachfrage Schritt zu halten und die Chancen im Bereich KI zu nutzen.

Jetzt in Microsoft zu investieren, trotz des kurzfristigen Verkaufsdrucks, könnte eine strategisch kluge Entscheidung sein. Langfristig scheint Microsoft gut positioniert zu sein, um eine bedeutende Rolle im Bereich KI zu spielen, was die Aktie zu einem soliden Kauf macht.

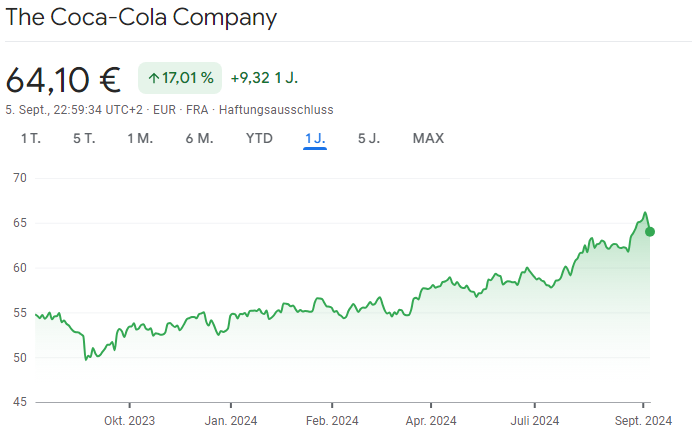

5. Coca-Cola Co.

Coca-Cola Co. (ISIN: US1912161007 | WKN: 850663 | Kürzel: CCC3), der weltweit führende Getränkehersteller, hat erfolgreich einen Großteil seiner Abfüllung an Drittpartner ausgelagert, was es dem Unternehmen ermöglicht, sich auf seine Kernkompetenz zu konzentrieren: das Marketing. Dieser Schritt hat die Gewinnmargen des Unternehmens erhöht und es gut positioniert, selbst wenn das Wirtschaftswachstum nachlässt. Verbraucher werden kaum auf ihre Lieblingsgetränke verzichten, und in schwierigeren Zeiten könnten sie sich sogar häufiger diese erschwinglichen Genüsse gönnen, wie in früheren Rezessionen beobachtet wurde.

Coca-Cola bleibt eine bedeutende Investition, wobei Analysten die Aktie als Kauf einstufen und ein Kursziel über dem aktuellen Niveau sehen. Der eigentliche Reiz liegt jedoch in den verlässlichen Dividenden, besonders in Zeiten wirtschaftlicher Unsicherheiten.

Mit einer vorausschauenden Dividendenrendite von 2,8 % und einer Geschichte von 62 aufeinanderfolgenden Jahren von Dividendenerhöhungen bietet Coca-Cola eine Stabilität und Einkommenspotenzial, die nur wenige andere Aktien erreichen können.

In Zeiten wirtschaftlicher Unsicherheit schützt der Kauf einer Qualitätsaktie wie Coca-Cola Ihr Portfolio. Coca-Colas stetiges Umsatz- und Gewinnwachstum sowie die unerschütterliche Dividendenhistorie machen es zu einer soliden Wahl, unabhängig von den Marktbedingungen.

Haftungsausschluss

Die auf dieser Website bereitgestellten Informationen stellen keine Anlageberatung dar und dienen ausschließlich zu Informationszwecken. Alle Inhalte, insbesondere Marktanalysen und Prognosen, sind persönliche Meinungen des Autors und können sich als unzutreffend erweisen. Anlagen in Wertpapiere sind mit Risiken verbunden, einschließlich des möglichen Totalverlusts des eingesetzten Kapitals. Der Leser trägt die volle Verantwortung für seine Anlageentscheidungen und sollte sich vor einer Investition umfassend informieren und gegebenenfalls professionelle Beratung in Anspruch nehmen. TheMarketsWatch Inc. übernimmt keine Haftung für Verluste, die aus der Nutzung der bereitgestellten Informationen resultieren.